银川股票配资

银川股票配资

首先,股票配资炒股是一个需要不断学习和积累经验的过程。每个投资者都有自己的交易策略和思维方式,通过分享经验,我们可以学习到不同的投资思路和方法。在交流中,我们可以了解到其他投资者是如何分析市场、选择股票和制定交易计划的。通过倾听他人的经验,我们可以拓宽自己的视野,提高自己的交易水平。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:国投安信期货

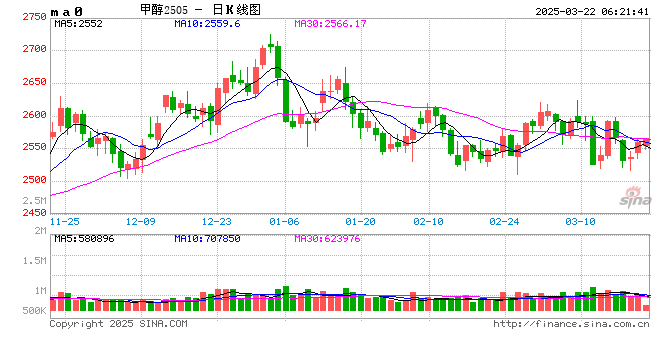

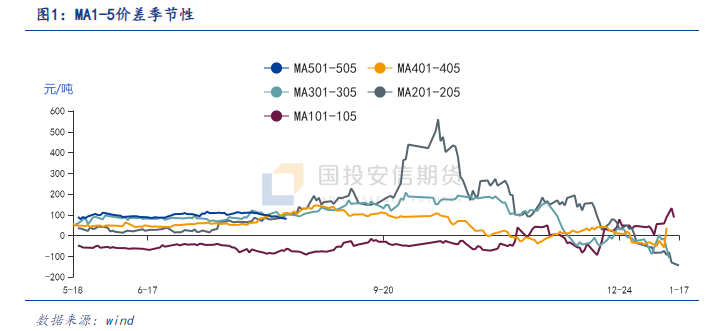

甲醇1-5月差回落至同期低位后本周企稳。根据历史走势图可以看出,往年的8月初至9月中旬左右,甲醇1-5价差存在季节性走强的规律。主要原因在于因冬季取暖需求,甲醇四季度供应有走弱预期,而下游需求有“金九银十”旺季预期,沿海往往表现去库;与01合约相比05合约存在供应恢复预期,二者价差存在季节性走强的逻辑。

今年甲醇1-5月差价格是否会如往年一样演变,需关注下游需求旺季的提振以及冬季天然气法减产是否仍旧存在支撑,同时需警惕后期进口量超预期或需求端修复不足导致的港口累库导致月差走势不及预期。

“金九银十”下游旺季需求推动

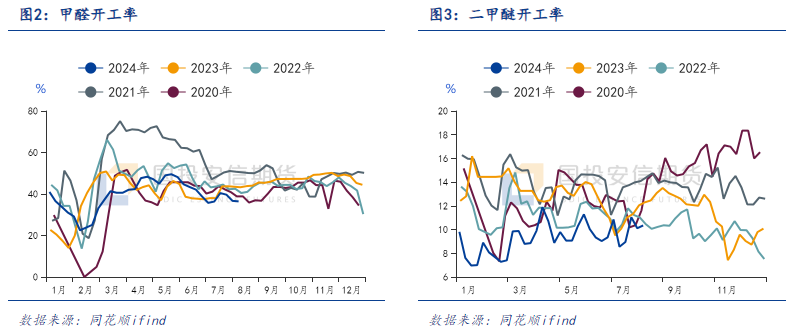

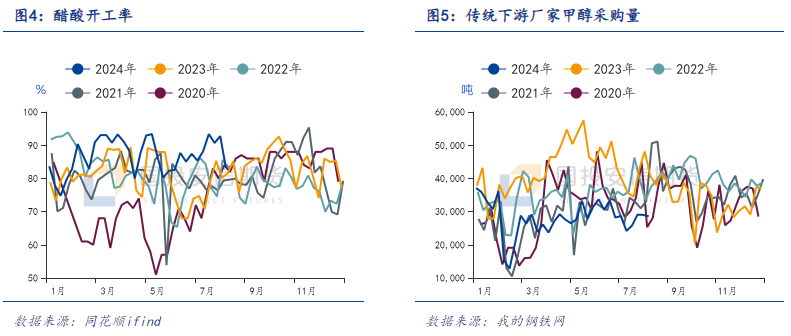

从基本面来看,8、9月甲醇1-5合约价差季节性走强的逻辑主要在于市场参与者对即将到来的下游“金九银十”消费旺季的预期,近月合约价格相较远月往往会季节性走强。从甲醇下游开工季节性的图以及传统下游对甲醇的采购量来看,均存在明显的季节性特征,表现为8月中旬以后大概率呈现上涨的趋势,延续到9月底。

同时新增产能方面,甲醇新产能投产压力较小,而非烯烃端下游新增产能释放预期较多。据隆众资讯统计,三、四季度预计新增产能包括冰醋酸180万吨/年,BDO约87万吨/年,甲醛20万吨/年,MTBE约209万吨/年,乙醇50万吨/年等,预计带动甲醇需求增长约315万吨/年。后续伴随着MTO装置以及非烯烃端下游开工率的回升,预期将进一步推动“金九银十”需求旺季逻辑的兑现。

冬季海外天然气法减产支撑

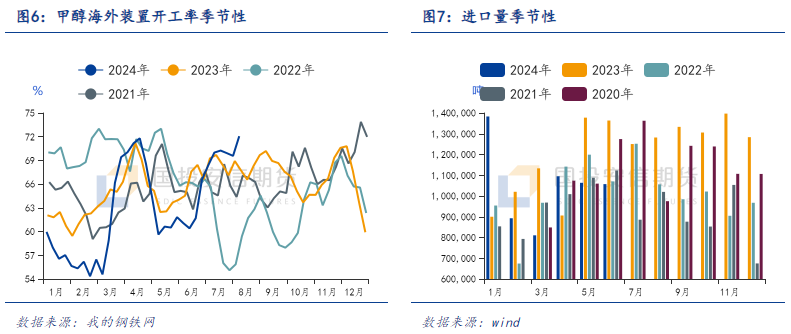

冬季海外甲醇装置的检修规律与我国西南地区天然气法减产类似,主要是为了保障居民的取暖需求而减少工业消耗的季节性行为。我们观察到,海外天然气价格每年12月前后会急剧上涨,伴随着甲醇装置的开工也会相应下降。后续随着天气转暖,民用需求下降,进入二月后,大多数甲醇装置开始恢复运行。

2024年初,海外装置减产叠加冬季天然气资源紧缺,甲醇装置的恢复速度较往年有所推迟,且开工率维持低位波动,延迟到3月中旬才开始回升,导致我国沿海地区一季度进口量同比大幅减少。因此,冬季海外天然气法减产的季节性趋势预计延续,明年1月前后甲醇进口数量预期仍旧偏低,对1-5价差走强产生一定利好。

风险点:近端港口存在累库预期

沿海地区甲醇进口量和海外装置开工率的关联性较高。除了2022年公共卫生事件冲击之外,其余年份海外装置开工的变化先行于进口量,而进口量对港口库存有直接影响。往年甲醇港口库存大多呈现去库,同时1-5月差走强。2023年港口累库,但月差依旧出现了季节性走强,主要原因在于去年下游需求旺季提前,以及二、三季度进口持续偏高,港口提前累库。今年对比去年,传统下游厂家采购量同比偏低,目前下游仍处于由弱转强的阶段,暂不存在需求旺季提前到来的迹象,至于2023年逻辑是否重现,主要关注点在于后期实际进口量的多少。上周受台风天气影响,港口卸货速度较慢,到港量阶段性回落。目前海外装置开工回升至同期高位,支撑后期装船计划较多,进口量预期偏高,后续港口库存大概率止跌回升,对月差产生一定压力。

恒有能源和神华新疆烯烃装置恢复运行,8月中下旬南京诚志和天津渤化MTO装置也有重启计划,非烯烃端下游新产能的投产量预期较高,甲醇下游“金九银十“需求旺季有望逐步兑现,叠加01合约供应端季节性走弱的预期,目前甲醇1-5价差回落至低位后具有一定反弹向上的动能,但需警惕进口超预期导致的港口高位累库的风险。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 银川股票配资