1. 证券公司:一些证券公司提供股票配资服务,投资者可以通过开通融资融券账户,借入资金进行股票交易。投资者需要满足一定的条件,如具备一定的资金实力、经验等。

同一日,两家券商申请设立资管子公司获中国证监会反馈意见!

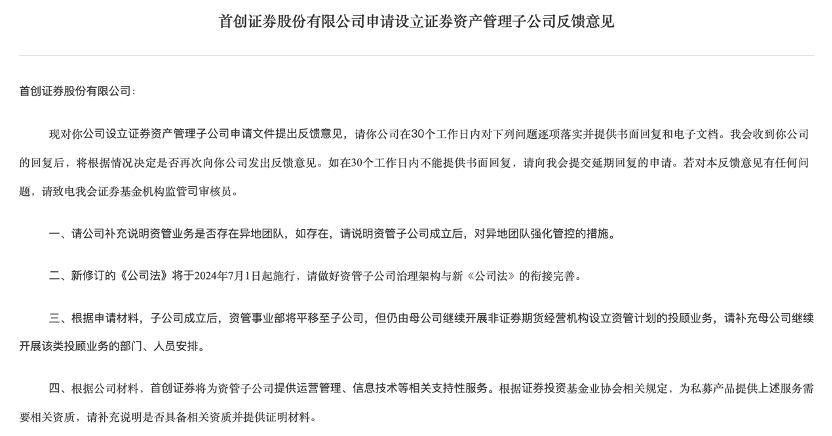

6月28日,中国证监会分别对首创证券(601136)、信达证券(601059)设立资产管理子公司提出反馈意见,其中对首创证券提出四项反馈意见,对信达证券提出九项反馈意见。

近年来,多家券商“紧锣密鼓”排队申请设立资管子公司。业内人士认为,除了更好整合业务资源,券商通过设立资管子公司布局公募业务已成为行业大势所趋。

证监会对两家券商申请设立资管子公司

提出反馈意见

6月28日,中国证监会发布了对首创证券、信达证券申请设立证券资产管理子公司的反馈意见。

来源:中国证监会官网

整体来看,中国证监会对两家券商提出的反馈意见中,有四项比较相似,涉及对异地团队的管控、投顾业务、相关资质证明以及与新公司法的衔接完善方面。

在异地团队管控方面,中国证监会要求首创证券补充说明资管业务是否存在异地团队,如存在,请说明资管子公司成立后,对异地团队强化管控的措施。对信达证券,中国证监会要求说明目前上海、深圳资管团队的人员情况,以及资管子公司设立后对异地团队的管控安排。如资管业务存在其他异地团队,请一并说明。

就投顾业务,中国证监会对首创证券表示,“根据申请材料,子公司成立后,资管事业部将平移至子公司,但仍由母公司继续开展非证券期货经营机构设立资管计划的投顾业务,请补充母公司继续开展该类投顾业务的部门、人员安排”。对信达证券,证监会要求补充说明目前资管产品投顾业务规模、委托人情况,以及子公司设立后母子公司之间的投顾业务划分方案。

相关资质证明方面,中国证监会对两家券商表示,根据公司材料,首创证券、信达证券将为资管子公司提供运营管理、信息技术等相关支持性服务。根据证券投资基金业协会相关规定,为私募产品提供上述服务需要相关资质,请补充说明是否具备相关资质并提供证明材料。

与新公司法的衔接完善方面,中国证监会要求两家券商做好资管子公司治理架构与新公司法的衔接完善。

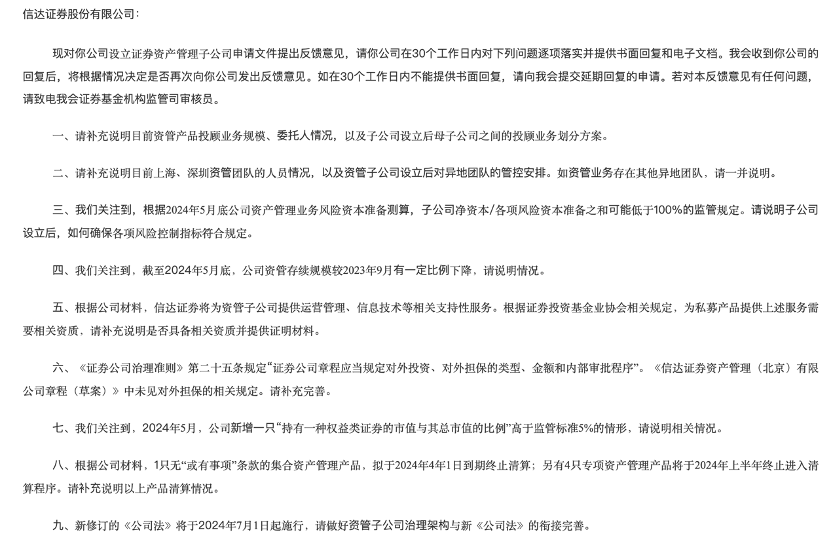

对信达证券再提五大问题

除上述反馈意见外,中国证监会还对信达证券额外提出五项反馈意见。

来源:中国证监会官网

一是根据2024年5月底公司资产管理业务风险资本准备测算,子公司净资本/各项风险资本准备之和可能低于100%的监管规定。请说明子公司设立后,如何确保各项风险控制指标符合规定。

二是截至2024年5月底,公司资管存续规模较2023年9月有一定比例下降,请说明情况。

三是《证券公司治理准则》第二十五条规定,“证券公司章程应当规定对外投资、对外担保的类型、金额和内部审批程序”。《信达证券资产管理(北京)有限公司章程(草案)》中未见对外担保的相关规定。请补充完善。

四是2024年5月,公司新增一只“持有一种权益类证券的市值与其总市值的比例”高于监管标准5%的情形,请说明相关情况。

五是根据公司材料,1只无“或有事项”条款的集合资产管理产品,拟于2024年4年1日到期终止清算;另有4只专项资产管理产品将于2024年上半年终止进入清算程序。请补充说明以上产品清算情况。

券商设立资管子公司“热情高涨”

去年以来,各家券商在资管领域动作频频:中信证券资管、申万宏源资管正式展业;华福证券、国信证券、国联证券(601456)、华安证券、长城证券(002939)5家券商设立资管子公司获证监会核准;招商资管、兴证资管获批公募基金管理资格等。

截至目前,券商资管子公司已扩容至30家,与此同时,还有多家券商在“排队入场”,包括中金公司(601995)、中信建投(601066)、华创证券、东兴证券等多家券商仍在排队申请资管子公司。

为何券商纷纷设立资管子公司?业内人士认为,除了更好整合业务资源,券商通过设立资管子公司布局公募业务已成为行业大势所趋。

目前,对于券商来说,获取公募牌照共有三种方式:一是券商主体直接申请,二是通过设立基金公司申请,三是设立资管子公司申请。

“以资管子公司申请公募基金牌照既可以与总部私募资管业务隔离,提升业务运作效率,又可以作为公募基金机构和母公司总部合作增加基金分仓收入等,往往是券商公募业务转型的优先选择。”华宝证券分析师卫以诺说。

监管新规也为券商布局公募业务“松绑”。2022年5月,证监会发布《公开募集证券投资基金管理人监督管理办法》(下称《办法》)及其配套规则。《办法》指出,同一主体可同时控制一家基金公司和一家公募持牌机构,“一参一控一牌”正式落地。这一政策的放宽,意味着券商可以通过申请设立资管子公司、公募基金公司以及参与控股公募基金公司的方式来拓展公募业务。

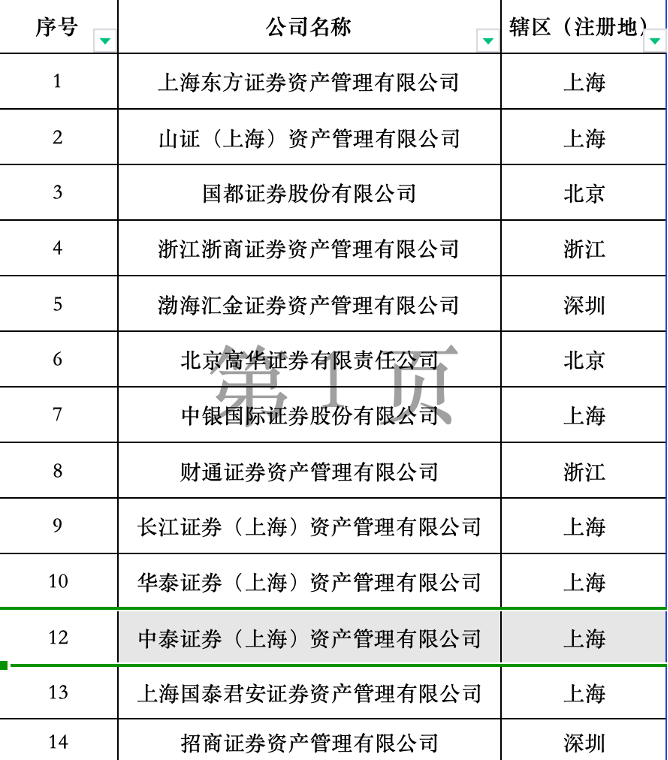

从公募牌照来看,获得公募基金管理资格的券商资管子公司仍为少数。根据证监会最新披露的公募基金管理机构名录,截至2024年5月,取得公募资格的券商及券商资管共有13家,其中有3家券商和10家券商资管子公司,包括山证资管、东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰证券资管、中泰资管、国泰君安资管、招商资管。此外,还有广发资管、光证资管、安信资管、国金资管仍在申请公募基金管理业务资格。

来源:中国证监会官网

东兴证券非银团队认为,在资管新规要求下,市场各类资管机构实现同台竞技,这要求券商资管持续快速提升主动管理能力。扩大募集资金范围、大力发展集合类产品、顺应监管趋势推动大集合产品公募化改造、深度参与公募市场、积极申请公募牌照是应对业务转型的必要举措最专业炒股配资,也是证券公司财富管理转型产品线建设的重要抓手。